在4月开启的短暂上涨行情当中,加密财库公司作为市场的增持主力,为市场提供了源源不断的弹药。但当加密市场与股价双杀的情况发生时,这些加密财库公司似乎都集体哑火。

当价格触及一个阶段性的底部,按理说正是这些财库公司抄底的时刻。但现实却是买入行为放缓甚至停滞。这种集体哑火的背后,并非单纯是因为“弹药”在高点耗尽或者陷入恐慌情绪,而是高度依赖溢价的融资机制在下跌周期中出现了“有钱无法用”的机制性瘫痪。

数百亿“弹药”被上锁

为了搞清楚这些DAT公司为什么会遭遇“有钱无法用”的困境,我们需要先对加密财库公司的弹药来源进行一次深入分析。

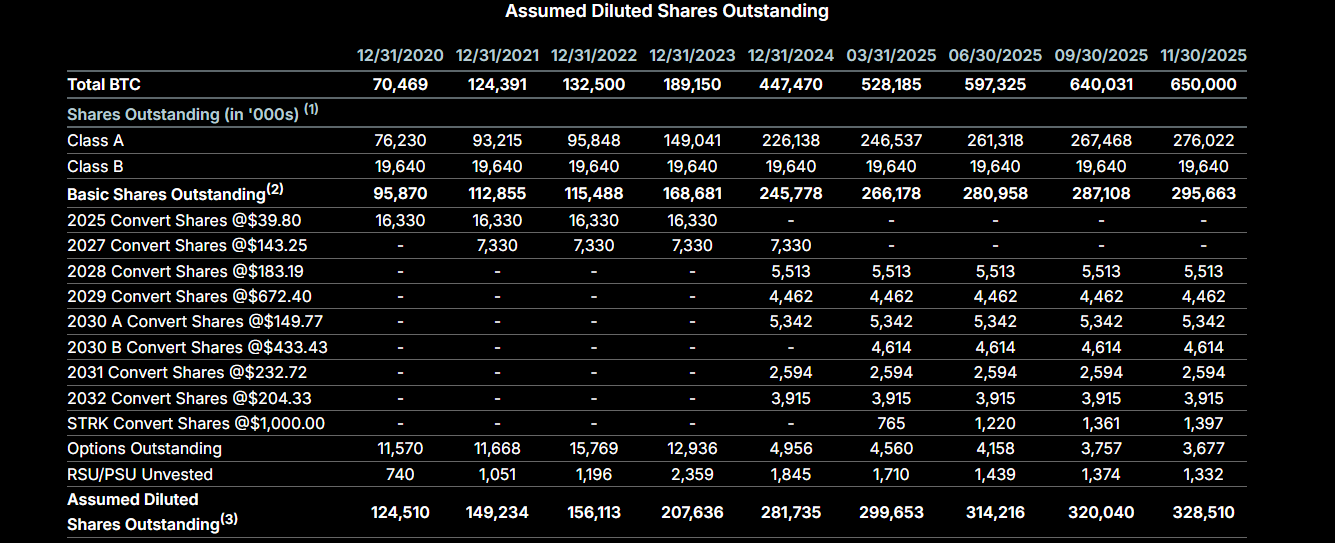

以当前加密财库第一股的Strategy为例,其一直以来的资金来源主要来自两个方向,一个是“可转换票据”,即通过极低的利息发行债券借钱买币。另一个则是ATM增发(At-The-Market)机制,即Strategy的股价相对所持有的加密资产有溢价的时候,公司可以增发股票获得资金来增持比特币。

在2025年之前,Strategy的资金主要来源是“可转换票据”,截至2025年2月,Strategy通过“可转换票据”的方式融资82亿美元以增购比特币。2024年开始,Strategy开始大规模采用按市价发行(At-The-Market, ATM)股权计划,这种发行方式相比较而言更加灵活,即当股价高于加密资产持有市值时,可以以市场价增发股票来购买加密资产。2024年第三季度,Strategy宣布了一项额度210亿美元的ATM股权发行计划,在2025年5月又建立了第二个210亿美元的ATM计划。截至目前,该计划总计剩余的额度仍有302亿美元。

不过,这些额度并不是现金,而是待出售的A类优先股和普通股的额度。对Strategy来说,想把这些额度转化为现金,需要到市场上将这些股票卖出。在股价有溢价的时候(比如股价为200美元,每股含有100美元比特币),Strategy卖出股票相当于用增发的股票变换为200美元现金,然后再买进200美元的比特币,每股的比特币含量也随之增加,这也是此前Strategy无限子弹的飞轮逻辑。然而,当Strategy的股价mNAV(mNAV = 流通市值 / 持币价值)数据低于1的时候,这件事就反过来了,再卖股票就是折价出售了。在11月之后,Strategy的mNAV数据就长期低于1。因此,这段时间Strategy手上虽然有着大把可出售的股票,但却无法购买比特币的原因。

并且,Strategy不仅在近期没能抽出资金抄底,还选择在折价出售股票的方式筹集了14.4亿美元,设立了一个股息准备金池,用于支持优先股股息支付及现有债务利息偿付。

而作为加密财库的标准模版,Strategy的这套机制也被大多数财库公司所学习。因此,我们能够看到当加密资产下跌的时候,这些财库公司未能入场抄底的原因并费不愿,实则是由于股价跌的太多,“弹药库”被上了锁。

名义火力充足,实际“有枪无弹”

那么,除了Strategy之外,其他公司的购买力还有多少?毕竟这个市场当中现在的加密财库公司已经达到数百家。

从目前的市场来看,虽然加密财库公司数量众多,但后续的购买潜力并不算大。这里主要存在两种情况,一类是公司主体原本属于加密资产持有企业,其加密资产的数量主要来自于本身持有数量而非发债新购,其融资发债的能力与动力都不算强,如Cantor Equity Partners(CEP),比特币持有数量排名第三,mNAV为1.28。其比特币数量主要来自于和Twenty One Capital合并产生,自7月份以来再无购买记录。

另一类则是采取类似Strategy的策略公司,但由于股价近期下跌严重,普遍的mNAV数值都已跌破1。这类企业的ATM额度也同样被锁死,除非股价回升至1以上才能再次转动飞轮。

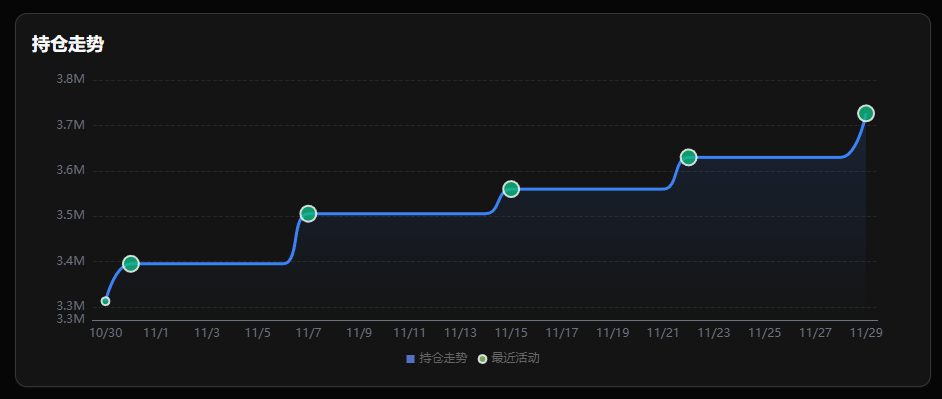

而在发债和卖股票之外,还有一种最直接的“弹药库”,那就是现金储备。以以太坊最大的DAT公司BitMine为例,虽然mNAV同样低于1,但该公司仍在近期保持了买入计划。根据12月1日的数据显示,BitMine表示账上仍有8.82亿美元的无抵押现金。BitMine董事长Tom Lee在近期表示,“相信以太坊的价格已经触底,BitMine已重新开始增持,上周购买了近10万枚ETH,是前两周的两倍。”而BitMine的ATM额度同样夸张,2025年7月,该计划的总额度被提升至245亿美元,目前仍有接近200亿美元左右的额度。

BitMine持仓变化

另外,CleanSpark在11月底提出将在年内发行价值11.5亿美元的可转债,用于购入比特币。日本上市公司Metaplanet则是最近比较活跃的比特币财库公司,11月以来通过抵押比特币借款或增发股票的形式融资超过4亿美元用于购买比特币。

从总量看,各家公司账面上的“名义弹药”(现金+ATM额度)高达数百亿美元,远超上一轮牛市。但从“有效火力”看,实际能打出来的子弹变少了。

从“杠杆扩张”转向“生息求存”

除了弹药被锁之外,这些加密财库公司当下也正在开启新的投资思路。在市场上涨的阶段,大多数公司的策略十分简单,就是无脑买入,随着币股上涨获得更多融资,然后继续买入。而随着形势转向,很多公司不仅融资难度变大,且需要面对此前发行的债券利息支付和公司运营成本的考验。

因此,不少公司开始将目光转向“加密收益”,即通过参与加密资产的网络质押活动,获得相对稳定的质押收益,并利用这种收益来支付融资所需支付的利息和运营成本。

其中,BitMine计划在2026年第一季度推出MAVAN(美国本土验证者网络)以启动ETH质押 。预计这部分可以为BitMine带来3.4亿美元的年化收益。类似的还有Upexi、Sol Strategies等Solana网络的财库公司,能够实现约为8%的年化收益。

可以预见的是,只要mNAV无法回到1.0以上,囤积现金以应对债务到期将成为财库公司的主旋律。这种趋势也直接影响了资产选择。由于比特币缺乏原生高收益率,纯比特币财库的增持在放缓,而能够通过质押产生现金流以覆盖利息成本的以太坊,其财库增持速度反而保持了韧性。

这种资产偏好的转移,本质上是财库公司对流动性困境的一种妥协。当依靠股价溢价获取廉价资金的通道被关闭,寻找生息资产便成了它们维持资产负债表健康的唯一救命稻草。

归根结底,“无限子弹”不过是建立在股价溢价之上的顺周期幻象。当飞轮因折价而锁死,市场必须直面一个冷峻的现实:这些财库公司从来都是趋势的放大器,而非逆势的救世主。只有行情先行回暖,资金的阀门才能重新打开。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush